¿Son incompatibles la competencia y la estabilidad financiera?

Este fue un diálogo real entre un estudiante de doctorado del MIT y un premio Nobel de economía que enseñaba allí:

Alumno: Profe, hay algo raro. En los ramos de competencia en los mercados nos muestran que las empresas se deben sacar la mugre compitiendo. Así las que son ineficientes salen del mercado y son reemplazadas por otras más eficientes.

Pero en su clase de macroeconomía nos enseñan el grave impacto de que una institución financiera quiebre o incluso tan solo corra el rumor de que puede quebrar: corridas bancarias, efectos sistémicos y crisis financieras.

¿Puede haber destrucción creativa en la industria financiera?

Profe - premio nobel: con los bancos mejor no meterse, dejémoslos que se mantengan gorditos ("let them be fat").

A mí por lo menos, ese diálogo no me dejó tranquilo. Para quienes creemos en una economía social de mercado, la competencia intensa es una fuente de legitimidad irreemplazable.

Además, la competencia tiene un montón de otros beneficios: i) mejores precios para consumidores, ii) mayor productividad, y por esa vía un mayor crecimiento de largo plazo, iii) más innovación e, incluso, iv) puede aportar a disminuir la desigualdad.

En Chile fuimos muchos los que disfrutamos la baja en el precio de los planes de telefonía móvil que trajo la portabilidad numérica (un gran ejemplo de cómo la tecnología y la buena regulación se potencian mutuamente), o los menores precios de bienes importados que trajo consigo la creciente apertura comercial.

Es clave preguntarse los motivos detrás de la respuesta del premio Nobel. ¿Querrá que los bancos "estén gorditos" porque sí? ¿Porque le caen bien? Probablemente no. La razón detrás es que los bancos, y muchas otras instituciones financieras tradicionales, que cumplen un rol fundamental en la economía, basan su funcionamiento en la confianza (o fe pública dicen por ahí).

- Confianza en que los bancos, quienes capten tu dinero o quienes custodien tus activos, no van a perderlos.

- Confianza en que los precios de activos reflejan, lo mejor posible, la información de mercado.

- Confianza en que no hay conflictos de interés ocultos cuando te recomiendan invertir.

- Confianza en que los sistemas tienen continuidad operacional y funcionarán (casi) siempre cuando los necesites.

- Confianza en que los pagos que realizaste o las transferencias que te llegaron son "firmes"*.

*Como dice la Ley Orgánica Constitucional del Banco Central: "definitivas, irrevocables, vinculantes para los participantes y oponibles a terceros."

Un pesimista diría "entonces estamos fritos, el sector financiero se basa en la confianza, y la destrucción creativa puede terminar destruyendo esa misma confianza. Vamos a tener que dejarlos gorditos".

Sin embargo, como en casi todo, sí se puede buscar un mayor equilibrio entre competencia y estabilidad financiera. Al final, tampoco es sano estar muy pasado de peso.

El problema es que en Latinoamérica pareciera ser que la balanza esta inclinada hacia un lado, y no es precisamente el de la competencia.

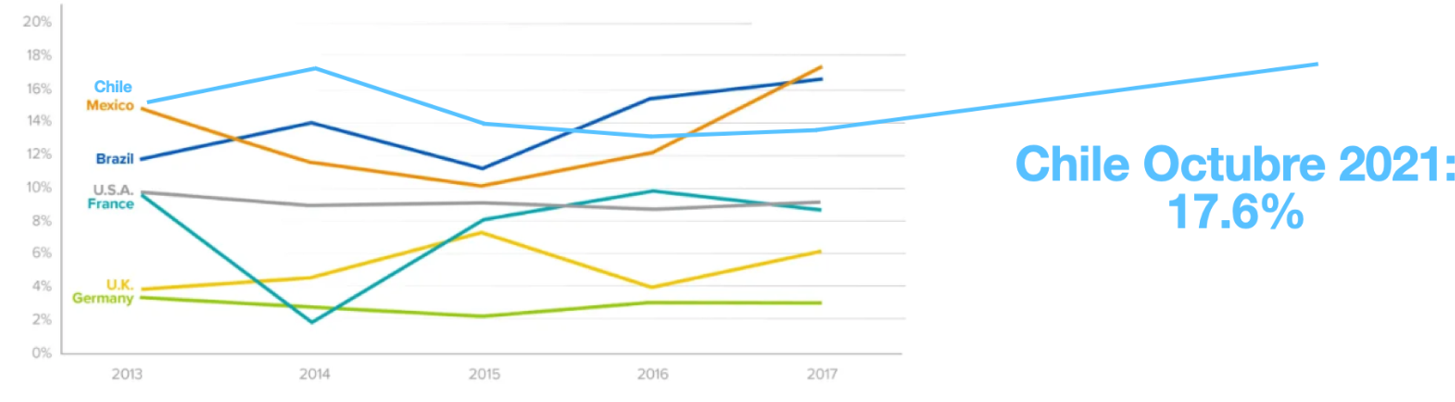

En el gráfico de abajo pueden ver el ROE (rentabilidad sobre el patrimonio) de la industria bancaria en 7 países, 4 desarrollados y 3 en vías de serlo. El ROE es una medida que refleja la rentabilidad de la inversión que hicieron los accionistas. Las diferencias son claras: en países desarrollados la industria bancaria tiene un ROE que parte casi en 2% (Alemania) y llega a 10% (Estados Unidos); en los países Latinoamericanos, en cambio, el ROE oscila entre 12% y casi 18%. ¡Cualquiera quisiera una inversión con rentabilidad anual de 18!

Las causas de este alto retorno pueden ser muchas. Pero la conclusión es obvia: la balanza se debe mover hacia mayor competencia.

La buena noticia es que hay una forma de aumentar la competencia en el sector financiero sin necesariamente poner en riesgo la fe pública: las fintech.

Fintechs bien reguladas y con acceso a datos para competir en igualdad de condiciones, pueden equilibrar la balanza. Por eso es bueno lo que hace el Gobierno, con apoyo de la CMF y el Banco Central, con el Proyecto de Ley "que promueve la competencia e inclusión financiera a través de la innovación y tecnología en la prestación de servicios financieros", más conocido como "Ley Fintech".

El proyecto incorpora a las fintech al perímetro regulatorio de la CMF, entregándoles certeza jurídica para crecer y para buscar inversionistas, así como el respaldo que necesitan para generar confianza en sus clientes.

Además, el proyecto regula un Sistema de Finanzas Abiertas, que consagra a los clientes como dueños de su información financiera, facilitando el intercambio de esa información de manera segura, estandarizada y ágil. Las fintech son expertas en tecnología y podrán ocupar la información del Sistema de Finanzas Abiertas para competir, innovar y ofrecer productos a la medida.

Repitamos la combinación explosiva de la portabilidad numérica (tecnología + buena regulación) o corremos el riesgo de que las enormes mejoras tecnológicas aplicadas al sector financiero de los últimos años no se traduzcan en menores precios, mayor productividad, más innovación ni menor desigualdad. La legitimidad de nuestro sistema económico y social no nos permite correr ese riesgo.

Con buena regulación la competencia y la estabilidad financiera sí son compatibles. Confiemos en las fintech.